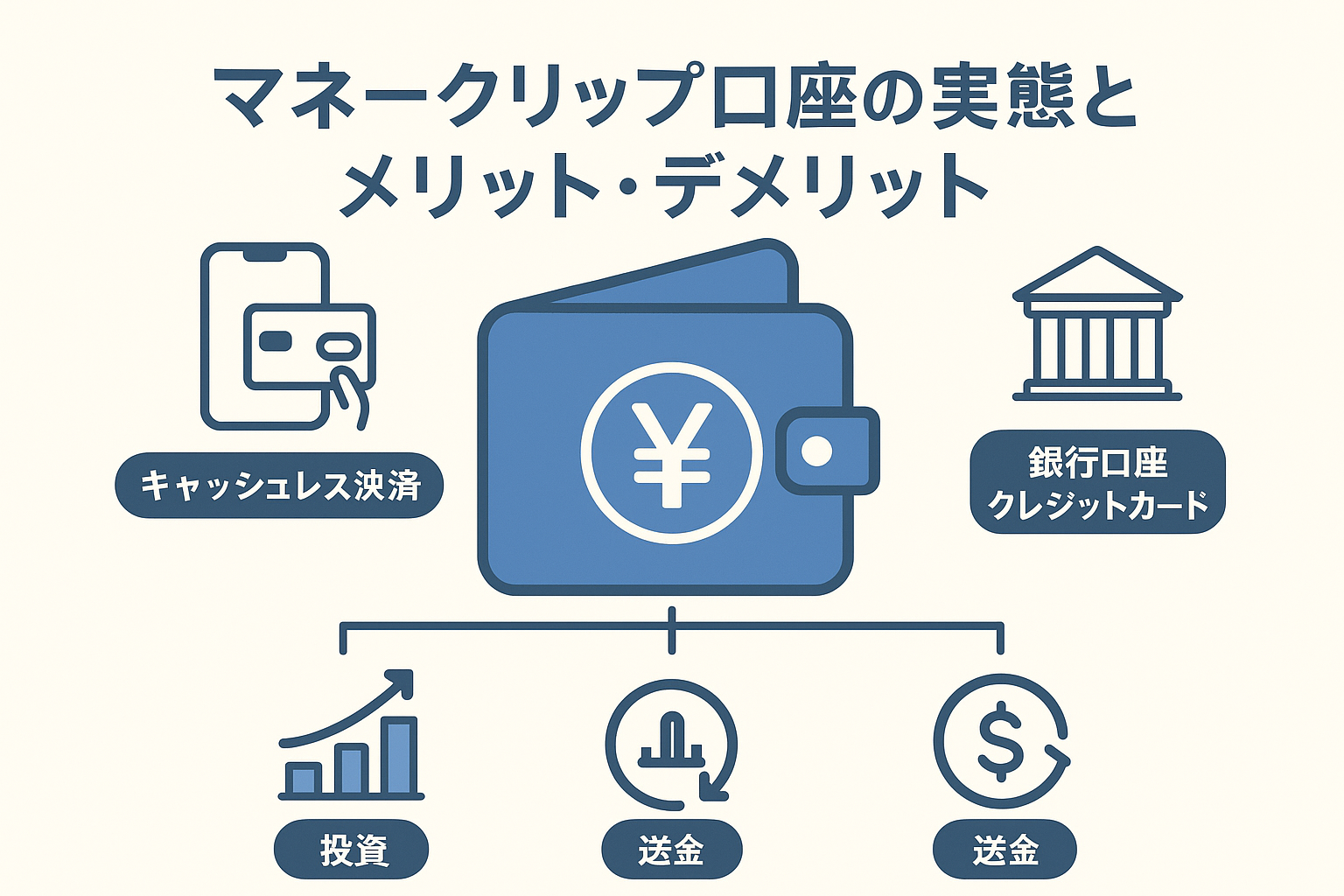

近年、キャッシュレス化の加速とともに注目を集めているのが「マネークリップ口座」です。従来の銀行口座や証券口座とは異なる仕組みを持ち、若年層を中心に利用者が増加しています。本記事では、マネークリップ口座の仕組み、メリット・デメリット、そして活用のポイントを徹底的に解説します。

マネークリップ口座とは?

「マネークリップ口座」とは、銀行のように現金を預けるだけでなく、日常決済・資産管理・投資・送金をワンストップで行える新しいタイプの金融口座です。従来の財布や口座の役割を「デジタル上のマネークリップ」としてまとめている点が特徴です。

マネークリップ口座の主な機能

- QRコードやタッチ決済によるキャッシュレス決済

- 銀行口座・クレジットカードと連携した入出金

- 株式・投資信託・暗号資産への少額投資

- 家計簿アプリのような自動収支管理

- 国内外への簡単な送金

従来型銀行口座との違い

| 項目 | マネークリップ口座 | 銀行口座 |

|---|---|---|

| 主な役割 | 決済+投資+送金 | 預金・送金 |

| 金利 | 基本なし(投資サービスで代替) | 普通預金・定期預金金利あり |

| 利便性 | スマホ完結・24時間 | 店舗やATM利用が前提 |

| 資産形成 | 投資商品に連携可能 | 基本的に預金のみ |

| セキュリティ | アプリ認証・暗号化技術 | 銀行のシステムと法律で保護 |

マネークリップ口座のメリット

1. スマホで完結する利便性

スマートフォン一台で入金・支払い・投資ができ、銀行に行く必要がありません。キャッシュレス時代に最適です。

2. 少額投資のしやすさ

銀行口座では難しい「100円からの積立投資」などが可能です。初心者でも資産運用を気軽に始められます。

3. 家計管理の自動化

利用履歴が自動的に分類されるため、家計簿をつける手間が省けます。無駄遣いの把握や貯蓄の習慣化に役立ちます。

4. 国際送金の低コスト化

従来の銀行送金よりも手数料が安く、海外留学や外国人労働者の送金ニーズにも対応しています。

マネークリップ口座のデメリット

1. 預金保護が弱い

銀行のように「預金保険制度」で守られているわけではないケースが多く、万が一のリスクがあります。

2. 金利収入は期待できない

銀行のように利息がつかないため、長期的な資産形成には不向きです。投資サービスと併用する必要があります。

3. セキュリティリスク

スマホ紛失やフィッシング詐欺に弱く、不正利用対策が十分でないと大きな損失につながる可能性があります。

4. サービス提供会社の信用リスク

マネークリップ口座は新興企業やフィンテック企業が提供するケースが多く、会社の経営リスクを無視できません。

マネークリップ口座を活用するべき人

- キャッシュレス決済を積極的に使いたい人

- 投資を始めたいが銀行や証券口座を複数管理したくない人

- 海外送金を低コストで行いたい人

- 家計簿を自動化したい人

利用時の注意点

- 必ず運営企業の信頼性を確認する

- 不正利用補償の有無をチェックする

- 大金を預けすぎず、生活費や少額資産運用に留める

- 銀行口座との併用を前提にする

まとめ

マネークリップ口座は、キャッシュレス決済・投資・送金をスマホで簡単に管理できる便利なサービスですが、預金保護やセキュリティ面でのリスクも抱えています。そのため、「銀行口座の代替」ではなく「補完」として使うことが賢明です。メリットとデメリットを理解し、自分のライフスタイルに合わせて取り入れることで、より効率的なお金の管理が可能になります。

コメント